نمودار کندل استیک (Candlestick) یا شمعی چیست و چه کاربردی دارد؟

تحلیلهای نموداری یکی از اصلیترین و پراهمیتترین راهها برای موفقیت در بازارهای مالی از جمله ارزهای دیجیتال هستند. در این بازارها طیف مختلفی از نمودارها در دسترس تحلیلگران قرار دارد. یکی از انواع این نمودارها، نمودار شمعی است. با استفاده از این نوع نمودار، میتوان اطلاعات متنوعی از روند قیمتی در بازههای زمانی مختلف را مشاهده کرده و به تحلیل آنها پرداخت. نمودار شمعی یکی از محبوبترین و پراستفادهترین نمودارهای تحلیل قیمتی در بازارهای مالی است و کسب دانش کافی در رابطه با آن میتواند به افراد حاضر در بازارهای مالی کمک شایانی کند. برای آشنایی بیشتر با نمودار شمعی، الگوهای مختلف این نمودار و کاربردهای آن با ما در این مقاله همراه باشید.

نمودار شمعی یا کندل استیک چیست؟

نمودار شمعی (Candlestick) در بازارهای مالی برای نشان دادن نوسانات روزانه قیمت داراییها به کار گرفته میشود. این نمودارها حاوی میلههایی (Bar) هستند که به شمع شبیهاند. طول این میلهها نشاندهنده تفاوت قیمت آغازین و پایانی یک دارایی است. خطهایی نیز وجود دارند که در امتداد این میلهها از سمت بالا و پایین کشیده میشوند؛ به این خطها سایه، فتیله یا دُم گفته میشود. این خطوط نشاندهنده این مسئله هستند که آیا قیمت یک دارایی پیش از بسته شدن (یا در ۲۴ ساعت اخیر) نسبت به قیمتهای آغازین و پایانی فراتر یا پایینتر رفته است یا خیر. همچنین رنگ نمودار شمعی به شما میگوید که آیا قیمت بالاتر از قیمت آغازین (معمولاً رنگ سبز) یا پایینتر از آن (معمولاً رنگ قرمز) بسته شده است. ایده پشت نمودارهای شمعی این بود که با دنبال کردن قیمتها در این نمودار یک الگو ظهور خواهد کرد که تحلیلگران حرفهای قادر به شناسایی آن خواهند بود. این الگوها بهعنوان سیگنالی برای تعیین روند، مشخص کردن نقطه بازگشت و شناسایی نقاط رخ دادن احتمالی شکست حمایت و مقاومت قیمتها شناخته میشوند.

تاریخچه نمودارهای شمعی

اصالت نمودارهای شمعی به بیش از دو قرن پیش و به کشور ژاپن برمیگردد. جایی که فردی به نام مونیشا هوما در بازار محلی اوجیما شهر اوساکا از نقاشی برای ثبت نوسانات قیمتی برنج در یک روز استفاده میکرد. این نقاشیها بعد از سالها و در دهه ۱۹۸۰ در دنیای غرب شناخته شد. فردی به نام استیو نیسون این نقاشیها را تحت عنوان تکنیکهای نمودار شمعی ژاپنی در کتابی به همین نام معرفی کرد. گفتنی است پیش از پیدایش نمودارهای شمعی در غرب، تاجران و فعالان بازارهای مالی از نمودارهای خطی و میلهای استفاده میکردند. پس از معرفی و آشنایی با نمودار شمعی، تحلیل گران و سرمایهگذاران اروپایی و آمریکایی بهآسانی کار با این نوع نمودار در مقایسه با نمودارهای خطی و میلهای پی بردند. از این رو، نمودار شمعی بهسرعت به یکی از ابزارهای پراستفاده تحلیلگران در غرب تبدیل شد. در دهههای اخیر نیز استفاده از نمودار شمعی در بازارهای مالی رواج داشته است و بسیاری از فعالان این بازارها از این نوع نمودار در تحلیلهای خود استفاده میکنند.

اجزا تشکیلدهنده کندل و نمودار شمعی

دانستن اطلاعات پایهای از ساختار نمودارهای شمعی از جمله اولین قدمها برای شناخت و شروع تحلیل با استفاده از این نمودارهاست. بهطور پیشفرض، اکثر نمودارهای شمعی از بدنهی قرمز و سبز تشکیل شدهاند. قسمتهای مختلف یک نمودار شمعی بهطور مجزا عبارتند از:

بدنه سبز (سفید)

بهمعنی بازار صعودی است و میتواند نشاندهنده بازار گاوی در دوره زمانی مربوط به نمودار شمعی باشد باشد.

بدنه قرمز (مشکی)

بهمعنی نزولی بودن بازار است و میتواند نشاندهنده بازار خرسی در دوره زمانی مربوط به نمودار شمعی باشد.

سایه بالایی

نشاندهنده بالاترین قیمتی است که در یک دوره زمانی مشخص به ثبت رسیده است.

سایه پایینی

نشاندهنده پایینترین قیمتی است که در یک دوره زمانی مشخص به ثبت رسیده است.

در شکلهای زیر بهوضوح ساختار نمودار شمعی نشان داده شده است.

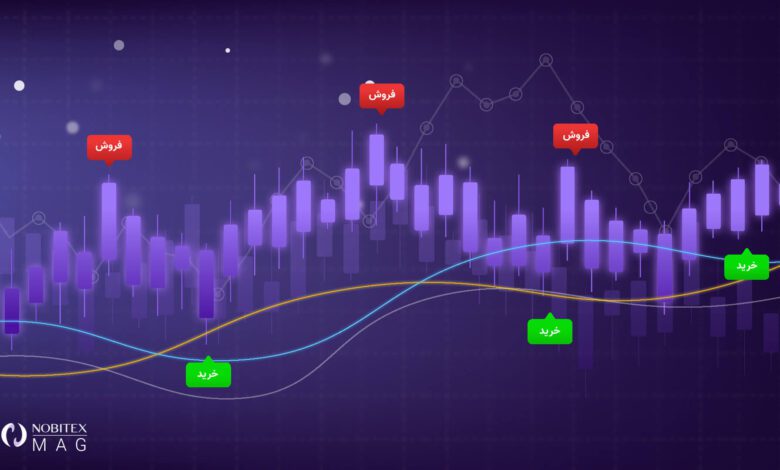

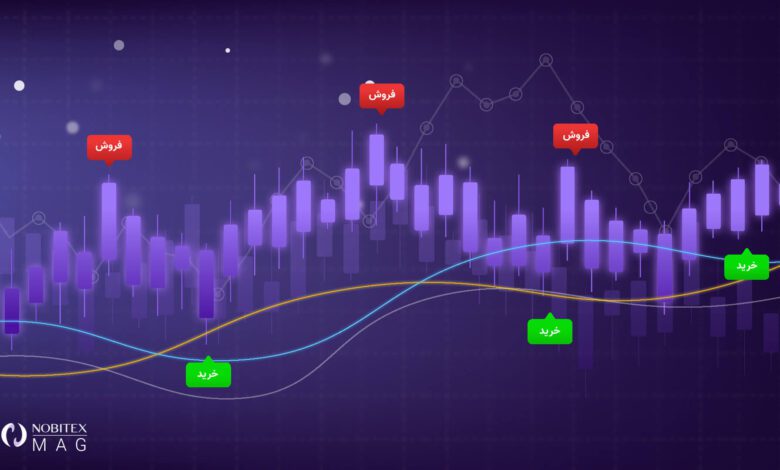

نمودار کندل استیک چه کاربردهایی دارد؟

نمودارهای شمعی یکی از بهترین ابزارهای تحلیلی برای شناسایی و پیشبینی روندهای بازارهای مالی بهطور ویژه ارزهای دیجیتال هستند. همچنین این نمودار با توجه به شکل و رنگ هر کندل، برای تحلیل روزانه احساسات موجود در بازار بسیار کاربردی است. برای مثال، هر چه که قسمت بدنه کندل بلندتر باشد، فشار فروش یا خرید نیز قویتر است. این درحالی است که اگر قسمت بدنه خیلی کوتاه باشد، بدین معنی است که تحرکات قیمتی بسیار کمی در دوره زمانی مورد نظر وجود دارد و بهنوعی یک بازار آرام و خنثی را نمایندگی میکند.

علاوهبر اینها، نمودارهای شمعی با شاخصهای مختلفی مثل رنگ و شکل کندلها و الگوهای قابل شناسایی به آشکار شدن وضعیت روانشناختی بازار (ترس و طمعی که خریداران و فروشندگان تجربه میکنند) کمک میکنند. بهطور کلی، ۴۲ الگوی شناختهشده در مبحث نمودارهای شمعی وجود دارند که به دو دسته الگوهای ساده و پیچیده تقسیم میشوند. این الگوها برای نمایش روابط بین قیمتها مناسب هستند و میتوان از آنها برای پیشبینی تحرکات احتمالی قیمت در آینده استفاده کرد.

پرکاربردترین الگوهای شمعی یا کندل استیک در تحلیل تکنیکال

در ادامه برخی از پرکاربردترین الگوهای کندل استیک یا شمعی در تحلیل تکنیکال را معرفی و مرور میکنیم.

الگوی چکش و چکش وارون (Hammer & Inverted Hammer)

الگوی چکش ممکن است در انتهای یک روند (Trend) نزولی رخ دهد. نمودار شمعی در این الگو دارای یک بدنه کوتاه است که یک سایه بلند رو به پایین دارد. در این الگو قسمت بالایی بدنه وجود ندارد.

الگوی چکش وارون یا معکوس نیز شکلی شبیه به الگوی چکش دارد اما درست برعکس آن است. رویت الگوی چکش یا چکش وارون در انتهای یک روند نزولی میتواند یک نشانه برای بازگشت روند باشد؛ بدین معنی که این احتمال وجود دارد که قیمتها شروع به بالا رفتن کنند. چکش سبز عموماً سیگنال قویتری نسبت به چکش قرمز محسوب میشود، اما هر دو این الگوها بهعنوان الگوهای گاوی در نظر گرفته میشوند.

الگوی مرد دارآویز و ستاره ثاقب (Hanging Man- Shooting Star)

الگوی مرد دارآویز یک الگوی چکش در بالای یک روند صعودی است. به همین شکل، الگوی ستاره ثاقب یک الگوی چکش وارون است که در بالای روند صعودی تشکیل میشود. این دو الگو از نوع الگوهای خرسی محسوب میشوند که سیگنال بازگشت روند را صادر میکنند. ظهور این الگوها عمدتاً به معنی بالا رفتن فشار فروش و شروع کاهش قیمت است.

انواع کندل دوجی (سنگ قبر، پایه بلند و سنجاقک)

کندل دوجی الگویی است که بهمانند یک ستاره است و معمولاً نشاندهنده سردرگمی در بازار است. این الگوها زمانی رخ میدهند که قیمتهای باز و بسته شدن یک دارایی تقریبا مشابه یکدیگر باشد، بدین معنی که کندل مورد نظر بدنه ندارد.

سه مورد از معروفترین کندلهای دوجی عبارتند از: کندل دوجی سنگ قبر (Gravestone)، کندل دوجی پایه بلند (Long- legged) و کندل دوجی سنجاقک (Dragonfly). کندل مربوط به هر سه این موارد در شکل زیر قابل مشاهده است.

الگوی کندل نفوذی صعودی و نزولی (Piercing Line)

الگوی کندل نفوذی صعودی بهعنوان یک الگو که نشاندهنده روند بازگشتی در بازار گاوی است در نظر گرفته میشود. این الگو در روندهای نزولی رخ میدهد. این الگو زمانی شروع میشود که قیمت بهطور قابل توجهی پایینتر از قیمت باز شدن بسته شود؛ در این صورت یک کندل قرمز بلند ایجاد خواهد شد. سپس، روز معاملاتی بعدی با یک فاصله (Gap) نسبت به روز گذشته و در قیمتی پایینتر از قیمت بستهشده روز گذشته باز میشود. پس از آن، قیمت در طول روز معاملاتی شروع به افزایش میکند و در قیمتی بالاتر از نقطه میانی قیمت دیروز دارایی بسته میشود. این الگو بدین معنی است که که قیمت در حال تغییر مسیر و قرار گرفتن در یک مسیر جدید است. الگوی کندل نفوذی نزولی نیز درست برعکس الگوی کندل نفوذی صعودی است و در بازار خرسی رخ میدهد. این الگو تحت عنوان الگوی پوشش ابر سیاه نیز شناخته میشود و معمولاً سیگنال اتمام روند صعودی را صادر میکند.

الگوی کندل پوششی (Engulfing Patterns)

الگوی کندل پوششی نیز یک الگوی دو روزه (دو کندلی) است که در آن روز دوم دارای اوج قیمت بالاتری نسبت به روز اول و همچنین کمترین قیمت پایینتری نسبت به روز اول است. رنگ کندل دوم که باید مخالف رنگ کندل روز گذشتهاش باشد، نشان میدهد که آیا سیگنال صادر شده یک سیگنال مثبت است یا منفی. اگر کندل روز دوم سبز باشد، الگوی کندل پوششی یک الگوی پوششی گاوی در نظر گرفته میشود. از طرف دیگر، اگر کندل روز دوم به رنگ قرمز در بیاید، این الگو یک الگوی پوششی خرسی تلقی میشود.

الگوی هارامی (Harami) نزولی و صعودی

الگوی هارامی درست در سمت مخالف الگوی کندل پوششی قرار دارد. این الگوها زمانی رخ میدهند که بدنه دومین روز معاملاتی بهطور کامل در درون بدنه کندل روز گذشته باقی بماند و همچنین دارای رنگی مخالف آن باشد. بهطور دقیقتر، یک کندل قرمز که بهوسیله یک کندل سبز بلند دنبال شود، نشاندهنده الگو هارامی خرسی است. به همین ترتیب، اگر یک کندل سبز کوتاه پشت سر یک کندل قرمز بلند ظاهر شود، الگوی هارامی گاوی در نظر گرفته میشود.

الگوی سه کندل نزولی و سه کندل صعودی

الگوی سه کندل نزولی و سه کندل صعودی از جمله الگوهای سهروزه است. برای مثال سه کندل پشت سر هم قرمز بلند، تحت عنوان الگوی سه کلاغ سیاه که یک الگوی سه کندل نزولی است شناخته میشود؛ میتوان پیدایش این الگو را نشانهای بر بدبینی در بازار و کاهش قیمت دانست. از طرف دیگر اما، سه کندل بلند سبز پشت سر هم بهعنوان الگوی سه سرباز پیشرونده که از نوع سه کندل صعودی است، شناخته میشود و پیدایش این الگو معمولاً نشاندهنده این است که افزایش قیمت در راه است.

مزایا و معایب نمودار شمعی

نمودار شمعی بهمانند هر نمودار دیگری که برای تحلیل در بازارهای مالی مورد استفاده قرار میگیرد، دارای مزایا و معایبی است.

مزایای نمودار شمعی عبارتند از:

برتری نسبت به نمودارهای سنتی

نمودارهای میلهای سنتی حاوی اطلاعات زیاد نیستند، درحالیکه نمودارهای شمعی تغییرات و واکنشهای قیمتی را با جزئیات به نمایش میگذارند. با نگاه به حرکت و واکنش قیمتی یک دارایی ارز دیجیتال، تحلیلگران میتوانند از الگوهای مختلف برای تحلیلهای خود برای پیشبینی قیمت در آینده استفاده کنند. بعد از چندین باز استفاده از نمودار شمعی، بدون شک به کار با این نمودارها ادامه خواهید داد و این نمودارها به یکی از پایههای تحلیلهای روزانه شما تبدیل خواهند شد.

نقطهنظر روانی

معاملات در بازارهای مالی معمولاً با امید، ترس و طمع همراه هستند. به همین دلیل، روی آوردن به تحلیلهای تکنیکال میتواند یک قدم مثبت برای درک و کنترل این عوامل روانی باشد. با استفاده از نمودارهای شمعی برای تحلیل تکنیکال میتوان به این هدف رسید. با استفاده از نمودارهای شمعی میتوانید بهآسانی و بدون تاثیرپذیری از عوامل روانی یا دیگر عوامل خارجی از روند تغییرات قیمتی داراییهای مختلف آگاه شوید. این مسئله همچنین تحت عنوان احساسات سرمایهگذار نیز شناخته میشود. نمودارهای شمعی بهواسطه نشان دادن تعاملی که بین خریداران و فروشندگان صورت میگیرد و اغلب بر روی تحرکات قیمتی اثر میگذارد، میتوانند یک منبع مناسب برای تحلیل بهدور از تاثیرهای عوامل روانی بر روی تصمیمات تحلیلگران باشند.

بهآسانی قابل فهم است

الگوهای نمودار شمعی از لحاظ بصری بسیار واضح هستند و افراد با کمی مطالعه و کسب دانش میتوانند بهراحتی آنها را درک کنند. همچنین الگوهای نمودار شمعی بسیار دقیق هستند. با استفاده از نمودار شمعی در کنار تحلیلهای پایهای تکنیکال، میتوان بهآسانی روندهای مختلفی که در بازار پیدا میشوند را شناسایی کرد و با خریدوفروش داراییها با استفاده از الگوها و با توجه به روند موجود به سود رسید.

معایب نمودار شمعی عبارتند از:

نمودار شمعی ممکن است در هر تایم فریم متفاوت به نظر بیاید

یک نمودار شمعی در یک بازه زمانی (Time Frame) میتواند نشاندهنده یک چیز باشد، درحالیکه همین نمودار در یک دوره زمانی دیگر چیزی مخالف با بازه زمانی قبل را نشان میدهد. این مسئله در صورتی که شما در حال استفاده از چند تایم فریم باشید، اعتماد ۱۰۰ درصدی به پیامی که در الگوهای نمودار شمعی ظاهر میشود را سخت میکند. در نتیجه این مسئله میتواند منجر به ایجاد شک در تصمیمگیری تریدرها شود. ذکر این نکته ضروری است که یک نمودار شمعی در صورتی در چندین تایم فریم ظاهر میشود که بهاندازه کافی بزرگ باشد، اما اتفاق افتادن این مسئله امر غیرمتداولی است.

غیرقابل پیشبینی بودن و سختی مدیریت ریسک

خرید و فروش ارز دیجیتال با استفاده از تحلیل نمودارهای شمعی میتواند بر روی مدیریت ریسک شما تاثیرگذار باشد. اکثر تریدرها در هنگام بستهشدن یک کندل به یک دارایی ارز دیجیتال ورود میکنند و حد ضرر خود را روی پایینترین نقطه نمودار شمعی قرار میدهند؛ در این صورت مشکل زمانی خود را بروز میدهد که شما نمیدانید کندل در کجا بسته خواهد شد. در نتیجه ریسک معامله شما بالا میرود و کار شما برای خریدوفروش سخت خواهد شد.

اندیکاتورهای تأخیری

الگوهای تحلیل تکنیکال نمودار شمعی، نشانگر یا اندیکاتورهایی تأخیری محسوب میشوند. چراکه اکثر تریدرها در بازار رمزارزها پیش از ورود به یک دارایی تا زمان بستهشدن یک کندل صبر میکنند. از آنجا که بیشتر اندیکاتورهای تاخیری تنها نتایج را ثبت میکنند، این مسئله موجب بروز اشکالاتی میشود. از جمله اینکه تحلیلگران در اینگونه موارد تنها میتوانند به یک حدسوگمان برای پیشبینی قیمت آینده یک دارایی اکتفا کنند.

سخن پایانی

اگر در بازار ارزهای دیجیتال بهدنبال یک ابزار تحلیلی کاربردی که در عین حال بهآسانی قابل فهم است میگردید، نمودار شمعی میتواند یکی از بهترین گزینههای موجود باشد. با استفاده از این نمودارها در تحلیلهای خود میتوانید روند قیمتی را پیشبینی کنید و نقاط احتمالی بازگشت روند را تشخیص دهید. کار کردن با نمودارهای شمعی بهعنوان یک ابزار تحلیلی بسیار ساده است و با مطالعه کافی و یادگیری الگوهای مختلف نمودار شمعی، میتوان تسلط خوبی بر روی این نمودارها پیدا کرد. در نتیجه، با به کارگیری این ابزار در کنار دیگر ابزارها در تحلیلهای خود میتوانید تصمیمات بهتری برای معاملات خود بگیرید و سود بیشتری کسب کنید.

سؤالات متداول

نمودار شمعی بهترین نمودار برای تحلیل ارزهای دیجیتال است. کار کردن با این نمودارها آسان است و میتواند پیشبینی خوبی از روند قیمتی ارائه کند.

الگوهای چکش و چکش وارون جزو بهترین الگوهای نمودار شمعی برای تشخیص نقاط بازگشت روند هستند.

بله، با استفاده از نمودار شمعی بهعنوان یک ابزار تحلیلی میتوان تا حدی پیشبینی قیمت و روند قیمتی را انجام داد.

نمودارهای میلهای و خطی بهترین جایگزینهای نمودار شمعی برای تحلیل ارزهای دیجیتال هستند.

نمودار شمعی از یک بدنه و معمولاً دو سایه تشکیل شده است.